Ljudje imamo kar nekaj težav, kadar moramo o naši lastni prihodnosti razmišljati predaleč v naprej. Koncept dragega dopustovanja, ki bi si ga radi omislili čez eno leto, še znamo ozavestiti in umestiti v svoj miselni urnik. Če pa se pogovarjamo o finančni prihodnosti, ki je oddaljena 20, 30 morda celo 40 let, pa naši možgani začnejo pešati pri snovanju razločnih celostnih slik. Vemo, da bi bilo nekoč, ko bomo siti in betežni, pametno imeti kaj privarčevano, da si lahko omislimo to ali ono udobje, ampak ker je vse skupaj na premici našega življenja še relativno zelo daleč, dopuščamo možnost, da se tega lotimo jutri. Ali pojutrišnjem. Enkrat drugič torej, ko bo bolj primeren čas.

Slovenci smo sicer ne le pregovorno, ampak tudi v praksi zelo varčen narod, z okoli 12,5-odstotno stopnjo bruto varčevanja na leto, tako da so v Evropi bolj varčna le še nemška, švedska, nizozemska, francoska in norveška gospodinjstva. Varčevanje nam torej nikakor ni tuje, a kot kaže statistika, ljudje po vsem svetu običajno varčujemo napačno.

Številke pravijo, da nekje v povprečju ljudje varčujejo okoli 4 odstotke mesečnega dohodka (torej približno 40 EUR na vsakih 1000 EUR dohodka). Je vsekakor bolje kot nič, a po besedah finančnih strokovnjakov še zdaleč ne dovolj. Če je namen varčevanja udobno življenje po koncu aktivne delovne dobe, strokovnjaki predlagajo, da naj bi na varčevalni račun preusmerjali kar 10 – 15 odstotkov mesečnega dohodka (od 100 EUR do 150 EUR na vsakih 1000 EUR dohodka).

Vsekakor se to zdi kar izdaten skok, a se ob nekoliko bolj analitičnem pristopu izkaže za logičnega. Upoštevajoč različne okoliščine in spremembe v življenju, obstaja velika možnost, da ne bomo mogli žrtvovati 10 – 15 odstotkov mesečnega dohodka čisto vsak mesec. Prišli bodo trenutki, ko bomo dohodek primorani racionalizirati drugače – morda bomo menjali službo in bomo neko vmesno obdobje izkoristili za mentalno rehabilitacijo s posledično nižjim dohodkom, morda se bomo odločili za večji nakup in bo potrebno naslednje mesečne dohodke drugače izkoriščati, morda pa se nenadoma pojavijo visoki zdravstveni stroški, ki čez noč prevzamejo finančno prioriteto.

Bolj pomembno je, da se pogleda, kako – in predvsem, koliko – naj varčujemo takrat, ko dejansko lahko varčujemo. Takrat je smotrno pogledati v naše navade zapravljanja, varčevalne strategije, morda pokojninske sklade ali celo pametne investicije. Če vam gre zapravljanje veliko bolje od rok kot varčevanje, vas bo dober finančni svetovalec lahko zelo objektivno postavil na realna tla – tudi tako, da boste nenadoma imeli jasne usmeritve, v katere boste verjeli tudi sami.

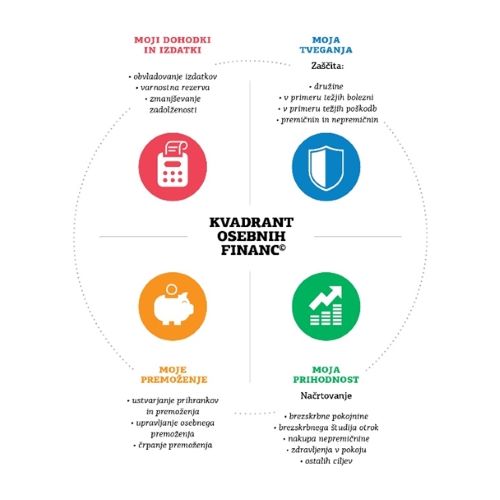

Pri 360Finance.Guru smo razvili enostaven, interaktiven pregled 4 finančnih področij, od katerih je odvisna prihodnost.

Varčevanje namreč ni enostavno predvsem zato, ker je potrebno vanj najprej verjeti. Ga ozavestiti in mu dati ustrezno mesto v snovanju naše prihodnosti. Dokler ga opredeljujemo le kot nek dotrajan nasvet, za katerega nismo prepričani, če nam je sploh pisan na kožo (in na proračun), se bomo težko prepričali, da je še kako smiselno.

Strokovna finančna usmeritev pa zna spreobrniti prav ta začaran miselni krog, zaradi katerega varčevanje največkrat odlašamo ali ignoriramo. Takoj, ko razumemo, da varčevanje ni samo kupčkanje denarja na nekem drugem računu, ampak je istočasno lahko tudi plemenitenje tega denarja s pametnimi in varnimi pristopi, se dotrajan nasvet spremeni v strateško igro. Postane sredstvo za cilj in ne cilj kot tak. Najlepše pri vsem tem pa je, da lahko začnete bogatiti svojo finančno prihodnost že danes. Vsak korak šteje.

Brezplačna ocena finančnega zdravja. Ugotovite kje ste najboljši in kje potrebujete pomoč. Ne prepustite se naključnosti.

360Finance Guru